不動産投資は、常に不確実な未来との対話です。市場は明日どう動くのか、計画通りに収益は上がるのか──。こうした不確実性を前に、多くの投資家は伝統的な評価手法であるDCF法に頼ってきました。しかし、DCF法が将来の「柔軟性」の価値を捉えきれないという限界もまた事実です。もし、その不確実性こそが、リスクではなく価値の源泉だとしたら?本記事では、金融工学から生まれた革新的な思考法「リアルオプション理論」を、不動産投資の専門家が一般の方にも分かりやすく解説します。DCF法をどう補完し、私たちの投資判断をどう変革するのか。その基本から実践的なツールキット、そして実務上の課題まで、未来の価値を最大化するための新しい羅針盤を、この記事で手に入れてください。

執筆者:おがわ ひろふみ

小川不動産株式会社代表取締役、行政書士小川洋史事務所所長

宅地建物取引士・行政書士。東北大学大学院で工学修士、東京工業大学大学院で技術経営修士を取得。不動産投資歴20年以上、欧州グローバル企業のCFOとして、Corporate Finance、国際M&Aに従事。不動産と法律、金融、テクノロジーの知見と経験を融合させ、独自の学際的な視点から、客観的で専門的な情報を提供します。

YouTube チャンネルはこちらから👇️

はじめに:未来を評価するという挑戦

不動産投資の世界は、多額の資本を投下し、不確実性の高い未来からのリターンを期待する、極めて重要な意思決定の連続です。数億円、時には数百億円にも上るプロジェクトの成否は、数年後、数十年後の市場環境、賃料水準、金利動向といった、現時点では正確に予測不可能な要因に大きく左右されます。この難題に立ち向かうため、投資家やデベロッパーは長年にわたり、様々な評価手法を駆使してきました。その中でも、業界の標準的なツールとして広く用いられているのが、ディスカウンテッド・キャッシュフロー(DCF)法です 1。

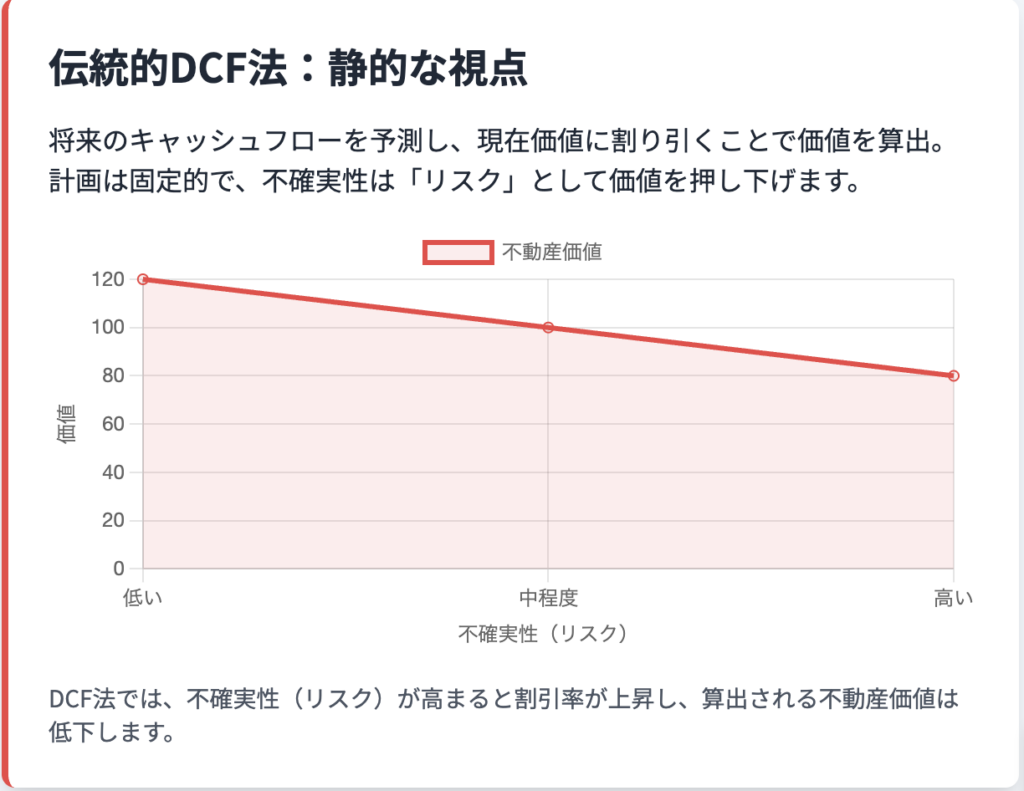

DCF法は、将来期待されるキャッシュフローを現在価値に割り引くことで、プロジェクトの価値を論理的に算出する強力な手法です 1。しかし、この伝統的なアプローチには、現代の複雑な投資環境において見過ごすことのできない限界が存在します。それは、将来の不確実性を主に「リスク」として捉え、計画の柔軟性が持つ戦略的な価値を十分に評価できない点です。

もし、この「不確実性」を単に最小化すべきリスクとしてではなく、価値を生み出す源泉として捉えることができたらどうでしょうか。本稿では、金融工学の世界で生まれた「オプション理論」を実物資産の投資判断に応用した「リアルオプション理論」について、専門家の視点から包括的に解説します。この理論が、いかにして伝統的な評価手法の限界を補い、不確実な未来の中で賢明な意思決定を下すための新たな羅針盤となるのかを、具体的な事例や実務上の課題にも触れながら明らかにしていきます。

洞察:決定論的世界観と確率論的世界観の対立

不動産評価における根本的な対立は、単なる計算手法の違いではありません。それは、未来をどう捉えるかという、二つの対極的な世界観の間の対立です。

一つは、DCF法が依拠する「決定論的」世界観です。この見方では、未来は一つの「最も確からしい」シナリオに沿って進むと仮定され、そのシナリオに基づいたキャッシュフロー予測が立てられます 4。この予測から外れる可能性はすべて「リスク」と見なされ、高い割引率を適用することでプロジェクトの価値を下方修正する形で処理されます 1。つまり、計画からの逸脱はペナルティの対象となります。

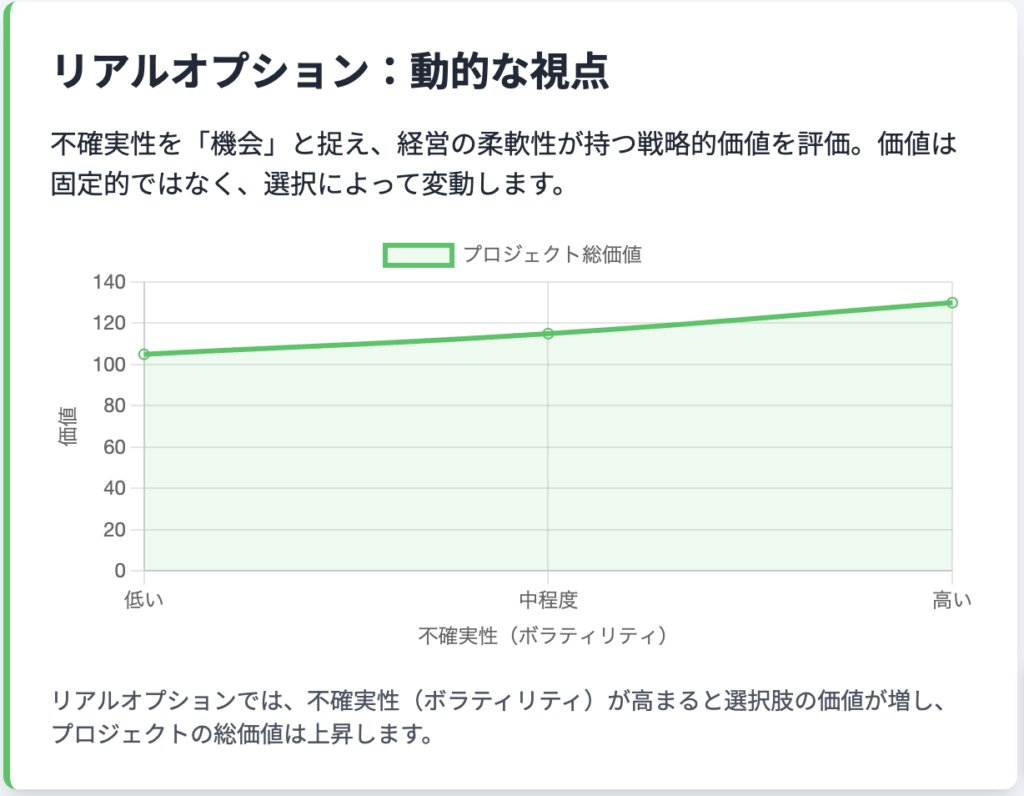

もう一つは、リアルオプション理論が依拠する「確率論的」世界観です。金融オプションが株価の変動(ボラティリティ)を価値の源泉とするように、リアルオプションは未来が単一の道筋ではなく、様々な可能性を秘めた分岐路の連続であると捉えます。この見方では、将来の不確実性は、新たな情報に基づいて最適な道を選択する「柔軟性」の価値を高める好機となります 6。したがって、評価手法の選択は、単なる技術的な問題ではなく、未来の本質と、それに対応する組織の適応能力をどう信じるかという、根源的な経営哲学の表明でもあるのです。

確率論的世界観についての詳細は、こちらの記事も参照してください。

第1章 オプションの言語:金融から戦略へ

リアルオプション理論を理解するためには、まずその起源である金融オプションの基本的な考え方を把握する必要があります。複雑に聞こえるかもしれませんが、その核心は非常にシンプルで、私たちの日常生活における選択の場面にも通じるものです。

オプション理論の核心的概念:「義務」ではなく「権利」

オプション取引の最も重要な特徴は、「将来のある時点で、あらかじめ決められた価格で商品を売買する『権利』を売買する」ことであり、それは決して『義務』ではないという点です 7。

これを、住宅購入の「手付金」に例えてみましょう。あなたが気に入った家を3,000万円で購入するために、100万円の手付金を支払ったとします。この手付金は、あなたに「90日以内であれば、この家を3,000万円で買う権利」を与えてくれます。

もし90日後、周辺の不動産価格が急騰して、その家の市場価値が3,500万円になっていたとしても、あなたは権利を行使して3,000万円で家を購入し、500万円の含み益を得ることができます 10。

逆に、もし市場が暴落して家の価値が2,500万円になった場合、あなたは権利を放棄することができます。その際の損失は、最初に支払った手付金の100万円に限定されます 10。あなたは3,000万円で買う「義務」を負っているわけではないのです。

これは、将来の売買を「約束」する先物取引とは対照的です。先物取引であれば、市場価格がどうなろうと、約束した価格で取引を履行する「義務」が生じます 10。オプションの本質は、この「選択の自由」にあります。

オプションの解剖学

オプション取引には、主に4つの基本的な構成要素と立場があります 7。

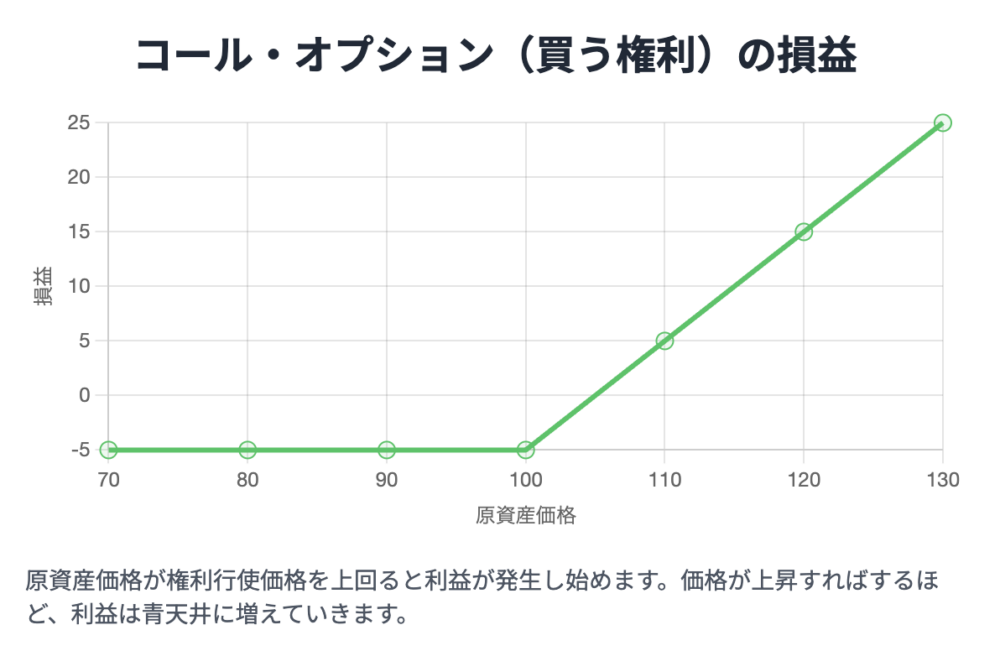

- コール・オプション (買う権利):原資産(株式、商品など)を、将来の特定の期日までに、あらかじめ決められた価格(権利行使価格)で「買う」ことができる権利です 7。先の住宅購入の例は、コール・オプションの買いに相当します。

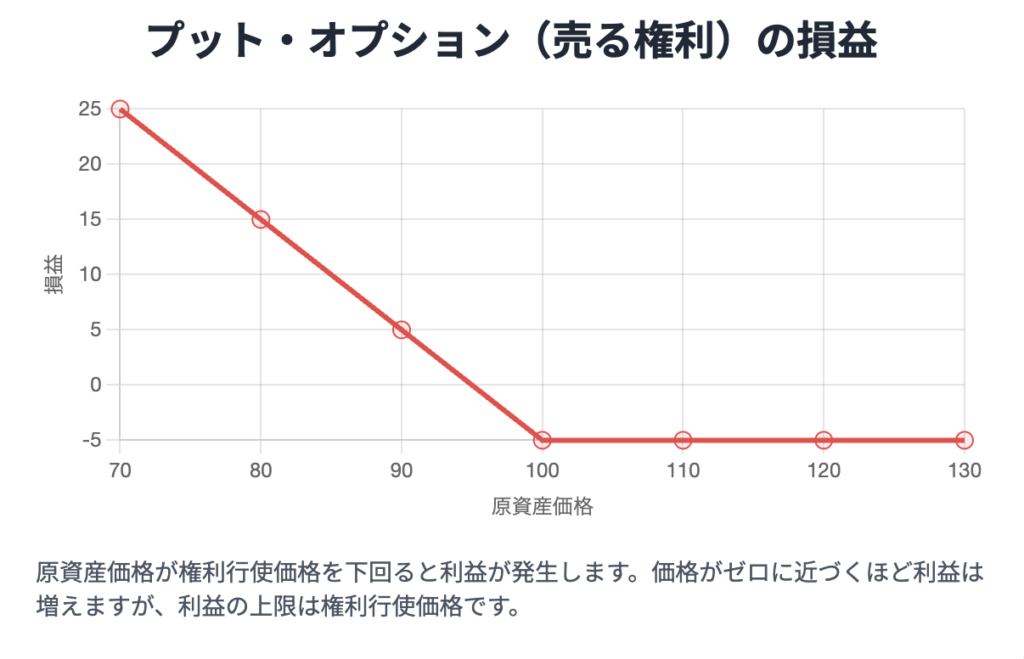

- プット・オプション (売る権利):原資産を、将来の特定の期日までに、あらかじめ決められた価格で「売る」ことができる権利です 7。これは自動車保険に似ています。あなたは保険料(プレミアム)を支払うことで、万が一事故で車が大破した場合に、その車を保険会社にあらかじめ決められた保険金額で「売る(引き取ってもらう)」権利を得るのです。

- プレミアム (オプション料):オプションの「権利」を取得するために買い手が売り手に支払う料金のことです 11。住宅の例では手付金、保険の例では保険料がこれにあたります。オプションの買い手にとって、プレミアムは支払った時点で確定するコストであり、最大の損失額となります 10。

- 権利行使価格 (ストライク・プライス):権利を行使する際に適用される、あらかじめ決められた売買価格です 7。

非対称な賭け:限定されたリスクと無限の利益

オプションの価値を駆動するのは、買い手と売り手の間の「非対称な」リスク・リワード構造です。

- 買い手:損失は最初に支払ったプレミアムに限定されます。一方で、市場が有利に動いた場合の利益は、理論上は無限大です(コールの場合、価格がどこまでも上昇する可能性があるため)。

- 売り手:利益は最初に受け取ったプレミアムに限定されます。一方で、市場が不利に動いた場合の損失は、理論上は無限大になる可能性があります 。そのため、売り手は取引の履行を保証するために証拠金の差し入れを求められます 10。

この非対称性こそが、オプションの本質的な価値を生み出しています。

洞察:オプション価格の本質は「不確実性」と「時間」の値段

オプションのプレミアム(価格)は、本質的に市場が「不確実性」と「時間」に対して付けている値段です。原資産の価格変動が激しい(ボラティリティが高い)ほど、またオプションの満期までの期間が長いほど、そのオプションの価値は高まります。

このメカニズムは、次のように理解できます。第一に、オプションは保有者に有利な価格変動から利益を得る機会を与えます 10。資産価格のボラティリティが高いということは、大きな価格変動が起こる可能性が高いことを意味します 12。買い手にとって、損失はプレミアムに限定されているため、ボラティリティの上昇はダウンサイドのリスクを増やすことなく、アップサイドの利益機会だけを増大させます。したがって、ボラティリティが高いほどオプション価値は増すのです。

第二に、満期までの時間が長いほど(例:1ヶ月のオプションより1年のオプション)、資産価格が有利な方向に大きく動く機会が増えます。これもまた、オプションの価値を高める要因となります。

この点は、リアルオプションを理解する上で極めて重要です。なぜなら、これは不確実性(ボラティリティ)をネガティブな要素とみなし、割引率を上げて価値を引き下げるDCF法の考え方と真っ向から対立するからです。この洞察こそが、金融オプションからリアルオプションへの思考の架け橋となるのです。

第2章 伝統的アプローチの再評価:DCF法の力と限界

リアルオプションの革新性を理解するためには、まず現在の不動産投資評価における主流派であるDCF法を正しく理解し、その力と限界、すなわち「死角」を認識する必要があります。

DCF法の論理:将来価値を現在価値へ

DCF(Discounted Cash-Flow)法の根底にあるのは、「お金の時間的価値」という概念です 13。これは、「今日の1万円は、1年後の1万円よりも価値が高い」という考え方です。なぜなら、今日の1万円は銀行に預けたり投資したりすることで、1年後には利息やリターンを生んで1万円以上の価値になっている可能性があるからです。

DCF法は、この原理を応用し、不動産が将来生み出すであろうキャッシュフローを、そのリスクに見合った「割引率」を用いて現在の価値に割り戻し、それらを合計することで不動産の価値を算出する手法です 2。

不動産実務におけるDCF法

具体的なオフィスビルの評価を例に、DCF法のステップを見てみましょう。

- キャッシュフロー(純収益)の予測:まず、分析対象期間(通常5〜10年)における各年の純営業収益(NOI: Net Operating Income)を予測します 4。これは、家賃収入から管理費、固定資産税、空室損失などの運営経費を差し引いたものです。

- 復帰価格(売却予測価格)の設定:分析期間の最終年に、その不動産を売却した場合の価格(復帰価格またはターミナルバリュー)を予測します 2。

- 割引率の決定:将来の不確実なキャッシュフローを現在価値に割り引くための割引率を設定します。この割引率は、投資のリスク(市場リスク、物件の個別リスクなど)を反映したものであり、その設定は評価結果に大きな影響を与えます 1。

- 現在価値の計算と合計:予測した各年の純収益と最終年の復帰価格を、設定した割引率を使ってそれぞれ現在価値に割り戻し、それらをすべて合計します。この合計額が、DCF法による不動産の評価額(収益価格)となります 1。

DCF法の限界:柔軟性の価値という死角

DCF法は論理的で説得力のある手法ですが、その計算プロセスの背後には、評価すべき価値を見落とす可能性のある限界が存在します。それは、経営の柔軟性を評価できないという点です。

伝統的なDCF法は、一度投資を行ったら、事前に策定した単一の事業計画に沿って受動的に運営が続けられることを前提としています。しかし、現実の経営者は、市場環境の変化をただ眺めているわけではありません。例えば、予想以上に周辺地域の人口が増えれば、当初計画になかった増築を検討するかもしれません(拡張オプション)。逆に、景気後退でオフィスの空室率が急上昇すれば、開発計画そのものを一時中断、あるいは延期するでしょう(延期オプション)。

もちろん、現代の実務では、感度分析やシナリオ分析、モンテカルロ・シミュレーションといった手法を用いて、複数の未来像を想定する試みもなされています。しかし、これらの手法は、あくまで事前に設定された複数のシナリオ間の価値を比較検討するものであり、計画そのものを動的に変更する「経営の柔軟性」そのものの価値を積極的に評価するまでには至っていません。不確実性は依然として主にネガティブな要素として扱われ、プロジェクトの価値を押し下げる方向に作用しがちです。

洞察:DCF法は「補完」されるべきツール

DCF法を「硬直的」と一方的に批判するのは公平ではありません。この手法は、プロジェクトの基本的な収益力を測る上で不可欠なベースラインを提供します。問題は、DCF法が算出する単一のNPV(正味現在価値)を絶対的な判断基準としてしまうことにあります。

リアルオプション理論は、DCF法を否定し、置き換えるものではありません。むしろ、DCF法が捉えきれない「柔軟性の価値」を評価し、意思決定の質を高めるための補完的なレンズを提供するのです。ハーバード・ビジネス・レビューが指摘するように、両者は本質的に補完関係にあり、プロジェクトの総価値は両方を包含すべきであるという考え方が学術的なコンセンサスとなっています。

したがって、問いは「DCF法か、リアルオプションか」という二者択一ではなく、「DCF法で基本価値を把握した上で、リアルオプションの視点からいかに戦略的価値を上乗せして評価するか」という統合的なものになるべきです。

第3章 リアルオプション・パラダイム:不確実性の中に価値を見出す

DCF法の限界を認識した上で、いよいよリアルオプション理論の核心へと入っていきます。これは、金融オプションの論理を、不動産開発や設備投資といった「実物資産(リアルアセット)」の投資判断に応用する、新しいパラダイムです。

リアルオプションの定義

リアルオプションとは、「将来のある期間内に、あるコストを支払うことで、特定の事業活動(投資の実行、拡大、撤退など)を行うことができる『権利』(ただし義務ではない)」と定義されます 。これは、第1章で学んだ金融オプションのロジックを、株式や通貨ではなく、土地、建物、事業プロジェクトといった実物資産に適用したものです。その本質は、不確実な将来において、意思決定の柔軟性が持つ価値を評価することにあります 。

リアルオプション価値の三本柱

リアルオプションが大きな価値を持つためには、以下の3つの条件が揃っている必要があります 17。

- 不可逆性(埋没費用/Sunk Cost):投資の少なくとも一部が、一度実行すると元に戻せない、あるいは回収が非常に困難であること。不動産投資において、土地の購入費用や建設費の多くは、簡単には回収できない「埋没費用」となります。一度建てたビルを「建てなかったこと」にはできません。

- 不確実性(Uncertainty):プロジェクトの将来価値(将来の賃料、不動産価格、建設コストなど)が不確実であること 17。これは、ほとんどすべての不動産投資に当てはまる条件です。

- 柔軟性(Flexibility):経営者が投資のタイミングや規模を裁量で変更できること 12。つまり、今すぐ建設するのではなく、「待つ」という選択肢があることが重要です 。

発想の転換:不確実性を味方につける

上記の3条件が揃うと、驚くべき発想の転換が起こります。DCF法では主にマイナス要因であった「不確実性」が、プラスの価値を生み出す源泉へと変わるのです 21。

その論理は明快です。投資は「不可逆的」であるため、一度実行すると後戻りできません。したがって、将来が「不確実」であるならば、「待つ」ことには価値が生まれます。待つことで、より多くの情報を収集し、市場が好転するのを待ったり、逆に悪化した場合に投資を中止して損失を回避したりできるからです。この「待つことの価値」こそが、リアルオプションの最も基本的な形態である「延期オプション」の価値の源泉です。

新しい価値評価の方程式

この考え方を数式で概念的に示すと、以下のようになります。これは、リアルオプションがDCF法を否定し、置き換えるものではなく、むしろそれを拡張するものであることを示しています。

戦略的プロジェクト価値=静的NPV (DCF法による価値)+オプション価値 (OV: Option Value)

DCF法が算出するのは、事業計画が固定された「静的な」価値です。リアルオプションは、そこに経営の柔軟性という「動的な」価値を加えることで、プロジェクトが持つ真のポテンシャルを評価しようとするアプローチなのです。

洞察:価値評価から価値創造へ

リアルオプション理論は、単なる投資評価ツールにとどまりません。それは、戦略的な計画立案とプロジェクト設計のための強力な思考フレームワークです。この理論は、デベロッパーや投資家に対して、プロジェクトに「柔軟性を意図的に組み込む」ことを奨励します。それにより、もともと存在しなかった価値を積極的に「創造」することができるのです。

伝統的なDCF分析は、与えられたプロジェクト設計を前提として、その価値を算出します。一方、リアルオプション分析は、「どうすれば、より多くの選択肢を生み出すようにプロジェクトを設計できるか?」と問いかけます。

例えば、あるデベロッパーが更地を前にしているとします。DCF法では、特定の設計のビルを建てた場合の価値を計算するでしょう。しかし、リアルオプション的な思考を持つデベロッパーは、次のような問いを立てます。

- 「将来、より高層の建物を建てられるように、追加費用を払ってでも強固な基礎を設計すべきか?」(拡張オプションの創出)

- 「将来の市場需要の変化に対応できるよう、オフィスから住宅へ容易に転用できるようなフレキシブルな間取りを設計すべきか?」(転換オプションの創出)

- 「プロジェクト全体を一度に建設するのではなく、2つのフェーズに分けて段階的に進めるべきか?」(段階的投資オプションの創出)

これらの行動には、より強固な基礎のコストといった、初期費用(オプション・プレミアム)が伴います。しかし、その対価として、将来の不確実性に対応するための貴重な「権利」が生まれます。このとき、デベロッパーは単に既存の価値を評価しているのではなく、自らの手で新たなオプション価値を創造しているのです。これにより、投資家は固定された計画を実行する受動的な存在から、戦略的な選択肢のポートフォリオを管理する能動的なマネージャーへと変貌を遂げるのです。

第4章 不動産投資家のためのオプション・ツールキット

前章で解説した抽象的な理論を、不動産投資家が日々の業務で活用できる具体的なツールへと落とし込みます。ここでは、不動産投資や開発の様々な場面で現れる代表的なリアルオプションを体系的に整理し、解説します。

以下の表は、不動産プロジェクトに内在する主要なリアルオプションをまとめたものです。これは、理論と実践を結びつけるための「思考の道具箱」として機能します。投資家は、自らが直面するビジネス上の意思決定(例:「今、建てるべきか、待つべきか?」)を、表中の正式な概念(例:「延期オプション」)と結びつけ、その戦略的価値を認識することができます。

| オプションの種類 | 説明 | 不動産における具体例 | 価値の源泉 |

|---|---|---|---|

| 延期オプション (Defer/Wait) | 投資の実行を延期し、より有利な市場環境や情報が得られるのを待つ権利 22。 | 用途地域変更の可能性や市場価格の上昇を期待して、土地を購入後すぐに建設を開始せず、数年間待機する 。 | 不確実性の解消。市場の下降局面での資本投下を回避し、予期せぬ好況を捉えることができる。 |

| 段階的投資オプション (Phased Investment) | 投資を複数の段階に分け、前の段階が成功した場合にのみ次の段階に進む権利。 | 大規模な住宅団地をフェーズ1、2、3に分けて開発する。フェーズ1の販売実績や市場の反応を見て、フェーズ2の規模やタイミング、設計を決定する。 | ダウンサイド・リスクの限定。各フェーズがパイロット・プロジェクトとして機能し、初期投資を抑制しつつ貴重な市場データを提供する。 |

| 拡張オプション (Expand) | プロジェクトが成功した場合に、追加投資を行って事業規模を拡大する権利 22。 | 将来の需要増を見越して、初期の段階で追加のフロアを増築可能な基礎や構造を持つ商業施設を建設する。 | アップサイド・ポテンシャルの獲得。初期段階での過剰投資を避けつつ、成功に応じて事業をスケールさせることができる。 |

| 縮小オプション (Contract) | 市場環境が悪化した場合に、プロジェクトの事業規模を縮小する権利 20。 | 大規模な店舗をリースする際に、2年後の売上目標が未達の場合、スペースの一部を返還できる契約条項を盛り込む。 | ダウンサイド・リスクの緩和。投資の一部に対する出口を用意し、失敗した場合のコストを削減する。 |

| 撤退(放棄)オプション (Abandon) | プロジェクトが不採算になった場合に、事業を完全に中止し、残存価値を回収する権利 20。 | 長期商業用リースの解約条項(違約金を支払うことで契約を終了できる権利)。または、不採算プロジェクトを取り壊し、更地として土地を売却する。 | 損失に「底」を設定する。事業から撤退し、清算価値を回収する能力は、価値あるプット・オプションである。 |

| 転換(スイッチ)オプション (Switch/Convert) | 市場の変化に対応して、プロジェクトの生産物、投入物、プロセスを変更する権利 22。 | 市場の需要動向に応じて、オフィスから住宅へ、あるいはその逆へと用途変更が容易な、柔軟なフロアプレートを持つビルを設計する。建物の用途転換(コンバージョン)はその典型例である 。 | 適応性。経済や市場需要の長期的な構造変化から投資を保護する。 |

これらのオプションは、単独で存在することもあれば、一つのプロジェクトに複数内在することもあります。例えば、大規模な再開発プロジェクトは、まず土地を取得して「延期オプション」を行使し、その後、開発を「段階的」に進め、各段階で「拡張」または「縮小」の判断を下し、最終的には市況に応じて建物の用途を「転換」する可能性を秘めているかもしれません。リアルオプションのフレームワークは、こうした複雑な意思決定の連鎖を構造的に捉え、それぞれの選択肢が持つ価値を認識することを可能にするのです。

第5章 ケーススタディ:理論から実践へ

リアルオプション理論の有効性を、実際の不動産開発に関連する研究事例を通じて見ていきましょう。

ケース1:待つことの価値の実証(シアトル土地開発研究)

リアルオプション理論の最も基本的な予測の一つは、「不確実性が高いほど、不可逆的な投資を延期するインセンティブが強まる」というものです。この予測を不動産市場で実証した画期的な研究が、ローラ・クイッグによる1993年のシアトルにおける土地取引に関する研究です。

この研究では、シアトル地域の2,700件に及ぶ土地取引データを分析し、不動産価格の不確実性(ボラティリティ)が開発タイミングと土地価格に与える影響を検証しました。その結果、以下の2点が明らかになりました。

- 開発の遅延:価格の不確実性が1標準偏差増加(1σ)すると、土地が開発される確率が11%低下した。

- 土地価格へのプレミアム:市場で取引される更地の価格には、将来最適なタイミングで開発できる「延期オプション」の価値がプレミアムとして上乗せされており、その価値は平均で土地の理論価値の6%に達した。

この研究は、開発業者が直感的に行っている「市場が良くなるまで待つ」という行動の経済的価値を、実際の市場データを用いて定量的に示した点で非常に重要です。これは、リアルオプションが単なる理論上の空論ではなく、現実の市場で機能していることを示す強力な証拠となりました。

ケース2:設計に柔軟性を組み込む価値(世界貿易センター再開発)

リアルオプションは、既存の選択肢を評価するだけでなく、プロジェクトの設計段階で意図的に柔軟性を組み込むことで価値を創造する「リアルオプション思考」を促します。この好例が、ニューヨークの世界貿易センター(WTC)再開発プロジェクトに関するMITの研究です。

WTCのような超大規模・長期にわたるプロジェクトは、完成までに何年もかかり、その間に市場環境が劇的に変化する可能性があります。当初の計画ではオフィスビルとして設計されていても、完成時には住宅需要の方が高まっているかもしれません。

MITの研究では、WTCのタワー2およびタワー3の再開発を対象に、当初からオフィスと住宅の両方に対応できるような柔軟な設計(転換オプション)を組み込んだ場合の価値を分析しました。その結果、初期コストは増加するものの、将来の市場動向に応じて最適な用途を選択できる柔軟性を持つことで、市場が弱いときには損失を最小化し、市場が強いときには利益を最大化できることが示されました。

この事例は、リアルオプションが「どのプロジェクトに投資すべきか」という問いだけでなく、「どのようにプロジェクトを設計し、実行すべきか」という、より戦略的な問いに答えるための強力なツールであることを示しています。

第6章 理論と実務の架け橋:実装上の課題と現実的な視点

その理論的な優雅さにもかかわらず、リアルオプション理論が不動産投資の実務で広く採用されているとは言いがたいのが現状です。学術研究ではその魅力が繰り返し強調される一方で、実務家からはいくつかの重大な障壁が指摘されています。理論を実践に移すためには、これらの課題を現実的に認識することが不可欠です。

実務普及を妨げる主な障壁

- 技術的な複雑さ:リアルオプションの価値を定量化するには、ブラック・ショールズ・モデルや二項格子モデルといった、高度な金融工学の知識が要求されます。多くの不動産会社では、これらのモデルを使いこなせる専門人材が不足しているのが実情です。

- データ入手の困難さ:モデルの重要な入力変数である「ボラティリティ(将来の資産価値の変動率)」を客観的に推定することは極めて困難です。不動産は株式と異なり、取引頻度が低く、個別の物件の特性が強いため、信頼できるボラティリティのデータを算出することが難しいのです。

- 過大評価への懸念:リアルオプションは不確実性を価値の源泉と捉えるため、リスクの高い不確実なプロジェクトを過大評価し、結果として過剰な投資を正当化してしまうのではないかという懸念が経営層には根強くあります。

- 組織的な慣性:長年にわたり業界標準として使われてきたDCF法は、その限界が認識されつつも、実績があり、多くの関係者に理解されやすいという利点があります。新しい評価手法を導入することに対する組織的な抵抗や、経営層の理解を得ることの難しさも、普及を妨げる一因となっています。

これらの課題は、リアルオプション理論が実務において「使えない」ことを意味するわけではありません。むしろ、その適用にあたっては、精緻な数値計算の結果そのものよりも、それがもたらす戦略的な思考のフレームワークとしての側面に重点を置くべきであることを示唆しています。

第7章 新しいマインドセット:リアルオプションを投資判断に統合する方法

これまでの章で、リアルオプション理論の概念、伝統的なDCF法との比較、そして具体的な応用例と実務上の課題を詳述してきました。最終章では、この理論を単なる学術的な知識としてではなく、日々の投資判断に組み込むための実践的なアプローチを提案します。

計算から思考へ:フレームワークとしてのリアルオプション

リアルオプションの真の力は、精緻な計算結果そのものにあるのではありません。その本質は、意思決定者の思考様式を変革する戦略的フレームワークとして機能することにあります。リアルオプションは、経営者や投資家が自問する「問い」の質を変えるのです。「このプロジェクトは儲かるか?」という静的な問いから、「このプロジェクトは我々にどのような選択肢をもたらすか?」「不確実性をどうすれば我々の味方にできるか?」という動的な問いへと、視点を転換させます。

DCF法とリアルオプションの補完的活用

リアルオプションはDCF法を完全に代替するものではなく、むしろ両者は補完的な関係にあります。賢明な投資判断のためには、両者を組み合わせた二段階のアプローチが有効です。

- ステップ1:ベースライン価値の確立

まず、従来通りのDCF分析を実施し、プロジェクトの「静的な」ベースライン価値(NPV:Net Present Value)を算出します。これは、計画が固定されているという前提の下での、プロジェクトの基本的な収益力を示すものです。 - ステップ2:オプション価値の定性的・定量的評価

次に、リアルオプションの思考フレームワークを用いて、プロジェクトに内在するすべての柔軟性(延期、段階的投資、拡張、撤退、転換などのオプション)を洗い出します 22。そして、これらのオプションが持つ戦略的価値を、まずは定性的に評価します。例えば、「この転換オプションは、10年後に起こりうる市場の構造変化に対する強力なヘッジになる」といった具合です。可能であれば、簡略化されたモデルを用いて、その価値を概算することも有益です。

最終的な投資判断は、DCF法が示す「ハードな数字」と、リアルオプション分析が明らかにする「戦略的柔軟性の価値」を統合した、より包括的な視点に基づいて下されるべきです。NPVがわずかにマイナスであっても、非常に価値の高い拡張オプションが付随していれば、そのプロジェクトは実行する価値があるかもしれません。

投資家のための実践的チェックリスト

リアルオプション思考を組織に根付かせるために、プロジェクトを評価する際に、チームに対して以下のような問いを投げかけることが有効です。

- 選択肢の創出:「このプロジェクトのどこに、将来の意思決定の分岐点を意図的に作り込めるか?」

- 段階的コミットメント:「初期投資のリスクを限定するために、このコミットメントをどのように段階化できるか?」

- 情報価値の認識:「どのような情報が得られれば、我々は計画を変更するだろうか?そして、その変更を行う権利をどのように確保できるか?」

- プランBの価値評価:「我々のプランB(縮小、拡張、撤退、転換)は何か?そして、その選択肢はどれくらいの価値があるか?」

- 柔軟性の取引:「我々は柔軟性を得るためにプレミアムを支払っているのか、それとも柔軟性を放棄する代償としてプレミアムを受け取っているのか?」

結論:不確実な世界で繁栄するために

本稿では、不動産投資におけるリアルオプション理論の全体像を、その基本概念から実践的な応用、そして実務上の課題まで、包括的に解説してきました。その核心的なメッセージは、現代のように変動が激しく不確実な世界において、DCF法のような静的な評価モデルだけでは、プロジェクトの真の価値を見誤る危険性が高いということです。

不動産投資は、本質的に、長い時間軸の上で不確実性を管理するビジネスです。だからこそ、将来の不確実性をリスクとして罰するのではなく、柔軟性を通じて機会へと転換するリアルオプションのアプローチが、極めて有効な羅針盤となります。

リアルオプション理論は、万能薬ではありません。計算の複雑さやデータ入手の困難さといった実務上の課題も存在します。しかし、この理論を精緻な計算ツールとしてではなく、戦略的な思考を促す「マインドセット」として捉え直すことで、その真価は発揮されます。それは、投資家やデベロッパーが不確実性を恐れるのをやめ、それを機会と競争優位の源泉として捉え直すことを可能にするのです。この思考法を身につけることで、我々は単に未来を生き残るだけでなく、その中で積極的に繁栄するための、より賢明で、より強靭な意思決定を下すことができるようになるでしょう。

引用文献

- DCF法とは? 計算方法や概念について解説 | 不動産AI研究所, 8月 11, 2025にアクセス、 https://www.tson.co.jp/media/rei/277/

- DCF法をわかりやすく解説 メリット・デメリットと企業価値を計算 …, 8月 11, 2025にアクセス、 https://the-owner.jp/archives/5025

- リアルオプション理論:不確実な未来への投資判断をサポートする手法 | ウェブディレクター研究所, 8月 11, 2025にアクセス、 https://zootripper.jp/labo/2025/03/31/%E3%83%AA%E3%82%A2%E3%83%AB%E3%82%AA%E3%83%97%E3%82%B7%E3%83%A7%E3%83%B3%E7%90%86%E8%AB%96%EF%BC%9A%E4%B8%8D%E7%A2%BA%E5%AE%9F%E3%81%AA%E6%9C%AA%E6%9D%A5%E3%81%B8%E3%81%AE%E6%8A%95%E8%B3%87%E5%88%A4/

- 不動産のDCF法について解説!直接還元法との違いや計算式を紹介, 8月 11, 2025にアクセス、 https://nakajitsu.com/column/71731p/

- オプション取引とはどんな取引? 先物取引との違いも解説 – Yahoo!ファイナンス, 8月 11, 2025にアクセス、 https://finance.yahoo.co.jp/feature/special/015.html

- mba.globis.ac.jp, 8月 11, 2025にアクセス、 https://mba.globis.ac.jp/about_mba/glossary/detail-12031.html#:~:text=%E3%83%AA%E3%82%A2%E3%83%AB%E3%83%BB%E3%82%AA%E3%83%97%E3%82%B7%E3%83%A7%E3%83%B3real%20option&text=%E3%83%AA%E3%82%A2%E3%83%AB%E3%83%BB%E3%82%AA%E3%83%97%E3%82%B7%E3%83%A7%E3%83%B3%E3%81%AE%E5%8E%9F%E7%90%86%E3%81%AF,%E5%8F%AF%E8%83%BD%E3%81%AA%E5%A0%B4%E5%90%88%E3%82%92%E3%81%84%E3%81%86%E3%80%82

- 収益還元法とは?2つの計算式についてわかりやすく解説 – 三井のレッツ, 8月 11, 2025にアクセス、 https://lets.mitsuifudosan.co.jp/column/chishiki/chishiki18

- 大谷翔平「契約金1000億円」後払いによる“巨額の損失”とは?【エコノミストが解説】, 8月 11, 2025にアクセス、 https://diamond.jp/articles/-/337337

- 野球選手に7億ドルの価値が付く仕組みとは? – CNN.co.jp, 8月 11, 2025にアクセス、 https://www.cnn.co.jp/showbiz/35212832.html

- 【経営戦略】リアルオプション理論とは?【3分解説】 – AImedi, 8月 11, 2025にアクセス、 https://medical-science-labo.jp/%E3%80%90%E5%88%9D%E5%BF%83%E8%80%85%E5%8D%92%E6%A5%AD%E3%80%91%E3%83%AA%E3%82%A2%E3%83%AB%E3%82%AA%E3%83%97%E3%82%B7%E3%83%A7%E3%83%B3%E7%90%86%E8%AB%96%E3%81%A8%E3%81%AF%EF%BC%9F%E3%80%90%E7%B5%8C/

- リアル・オプションとは?特徴やメリット、活用事例、算定方法を解説 – ノウハウズ, 8月 11, 2025にアクセス、 https://knowhows.jp/content/3/28/493

- オプション取引とは | 北浜投資塾 – 大阪取引所(日本取引所グループ), 8月 11, 2025にアクセス、 https://www.jpx.co.jp/ose-toshijuku/column/futures_option/option/01.html

- リアル・オプションを理解する!理論や経営戦略について解説 …, 8月 11, 2025にアクセス、 https://www.spacee.jp/media/post-12677/

- リアルオプションで効果的な投資判断をする方法について – note, 8月 11, 2025にアクセス、 https://note.com/ms_article/n/n73b721afef91

- DCF法で不動産価値を知る方法とは!基礎から計算方法まで詳細解説, 8月 11, 2025にアクセス、 https://archibank.co.jp/komon/calculation-method-from-the-basics

- 3-1 オプション取引とは? 3 オプション取引 やさしいデリバティブ – 知るぽると, 8月 11, 2025にアクセス、 https://www.shiruporuto.jp/public/document/container/deriv/deriv301.html

- わかりやすいオプション取引の基礎知識 特徴やメリット、始め方を徹底解説! | オリックス銀行, 8月 11, 2025にアクセス、 https://www.orixbank.co.jp/column/article/267/

- 国土交通政策研究第 15 号 不確実性下の意思決定: リアル・オプション・アプローチと鉄道分, 8月 11, 2025にアクセス、 https://www.mlit.go.jp/pri/houkoku/gaiyou/pdf/kkk15.pdf

- 大谷翔平から貨幣の時間的価値を学ぶ – ツイン・ビー, 8月 11, 2025にアクセス、 https://twinb.co.jp/contents/1037

- Explaining the unprecedented deferrals in Ohtani’s Dodgers deal – MLB.com, 8月 11, 2025にアクセス、 https://www.mlb.com/news/shohei-ohtani-dodgers-deal-deferrals-explained

- DCF法で不動産の価値を算定する! 直接還元法との違いや基本的な計算方法を解説, 8月 11, 2025にアクセス、 https://www.n-estem.co.jp/e-trust/column/invest/2402-04/

- 大谷翔平はなぜ年俸の「後払い」を選択したのか?大谷流から学ぶ投資の考え方, 8月 11, 2025にアクセス、 https://note.nam.co.jp/n/n31c3791af40a

コメント